多年来处于监管真空地带的证券投资咨询行业,乱象丛生、野蛮生长的日子到头了。

为了规范证券基金投资咨询业务,保护投资者及相关当事人的合法权益,日前,证监会起草了《证券基金投资咨询业务管理办法(征求意见稿)》(简称《管理办法》)。

“这个法规对股票类咨询的影响非常大,比如展业要求资格非常严格。首先是财务要求,另外还有像客户数的要求,单个从业人员服务的客户数量不超过50人等。”业内人士告诉第一财经记者。

而记者梳理后发现,一些早年间成立并拿到牌照的证券投资咨询机构,净资产指标等方面无法满足最新的监管要求。

另外,该文对公募基金的投顾亦作出规范,此前存在的一些争议性问题得到了解答。

“劣币驱逐良币”有望终结

一直以来,在消除资本市场信息不对称、促进中介机构专业化分工、加强投资者教育等方面,投资咨询业务发挥了重要作用。但由于市场快速发展和内外部环境变化,业务发展中也暴露出一些突出问题,证券投资咨询机构违规行为多发频发,“庄托”、“黑嘴”乃至“传销式”展业等问题十分突出,合规内控体系不健全,未能形成可持续的商业模式,以及市场进出机制不畅等现象依然存在。

“因此,有必要根据行业发展情况,制定统一的部门规章,对投资咨询业务进行全面规范,以保障行业长期规范发展。”证监会表示。

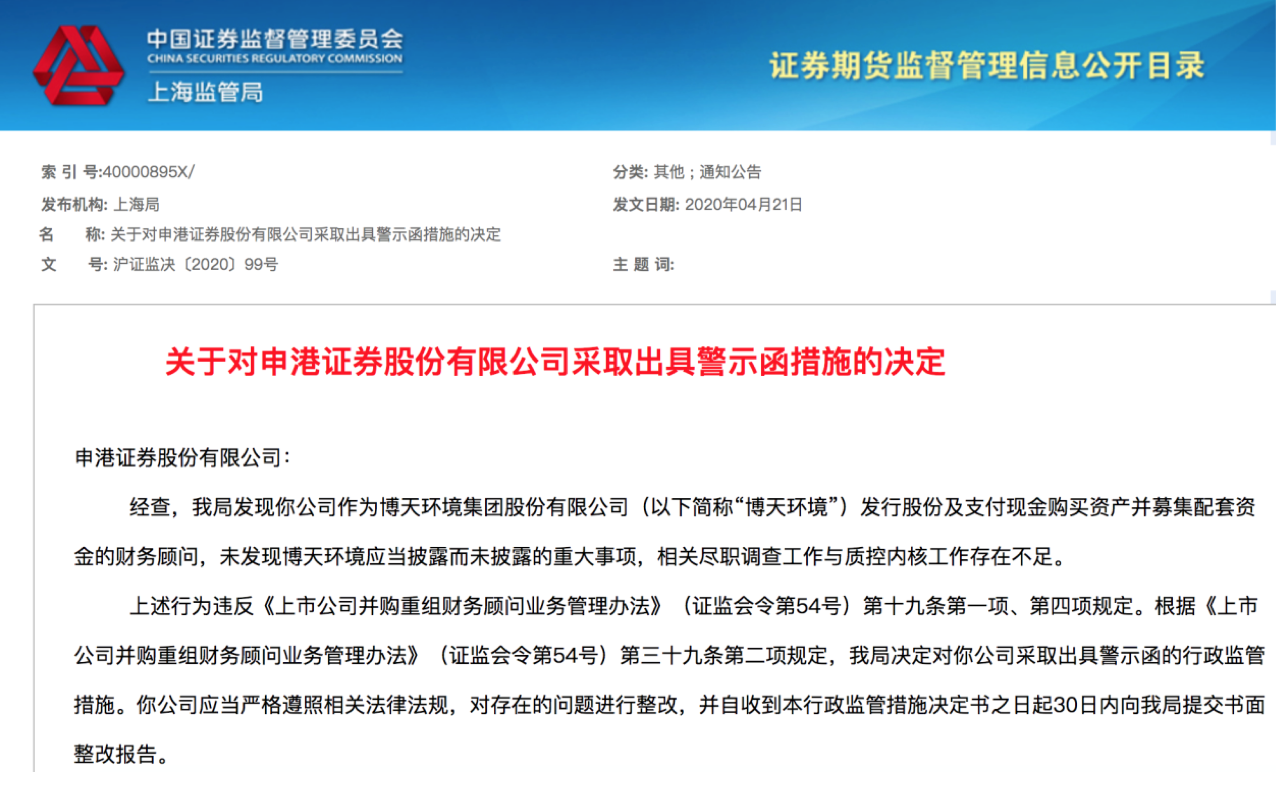

针对部分证券投资咨询机构发生的不当营销和违规经营问题,近年来证监会持续加大执法检查力度,整肃行业纪律,集中查处了一批个案。2018年,证监会对58家咨询机构或其分支机构采取行政监管措施,其中对35家采取责令暂停新增客户的行政监管措施。对依法应予以行政处罚的,实施行政处罚或启动立案稽查程序。

为了进一步管控治理证券投资咨询中存在的问题,相关部门从监管规则上予以制约。

一家头部证券投资咨询人士便告诉第一财经记者,较长时间来,证券投资咨询行业的生态问题是“劣币驱逐良币”,越是守规矩的越赚不到钱,特别是在移动互联网兴起后,非持牌机构和个人严重扰乱了持牌机构业务的开展;同时持牌机构面临着不小的生存问题,为了生存也在“打擦边球”。

第一财经记者注意到,《管理办法》将投资咨询业务分为三大类:证券投资顾问业务、基金投资顾问业务和发布研报业务。其中,证券投资顾问和基金投资顾问主要是向特定客户就证券、基金等具体投资品种提出投资建议,发布研报业务主要是向客户就市场走势、投资标的投资价值等提出分析意见,不涉及具体的投资建议。

“这次的政策大大提高了证券投资咨询业务的门槛和要求,今后投资咨询类业务和经纪类业务、资管类业务从机构准入的角度,未来都将是高要求的。其中,很多小型机构如果发生二次以上的处罚就不给展期了(类似之前对于基金销售机构要求日均10亿的非货基,目的就是让小机构出清)。”深圳一位证券基金投资咨询机构负责人告诉第一财经记者。

东吴证券分析师胡翔认为,《管理办法》强化了合规要求,提高准入门槛,有利于促进中介机构专业化分工、加强投资者教育。

“明确了从事业务的持牌要求,对于不合规的机构设定过渡期和退出安排,准入门槛较高,中小机构无法入围;其次,原则上只能向专业投资者推荐高风险资产投资顾问服务,对投资咨询业务进行全面规范,向普通投资者推荐股票的可操作性大大降低。”他说。

哪些机构无法满足监管要求

在《管理办法》下发前,在监管政策上,证券投资咨询公司和证券公司一致,均实行牌照管理。上世纪90年代初,开始有专业的证券咨询公司成立。以1992年1月16日注册成立的深圳新兰德证券投资咨询公司为标志,中国证券投资咨询行业大幕开启。证券业协会官网显示,目前持牌的证券投资咨询机构有84家。

“证券投资咨询牌照在最初门槛非常低,100万注册资本即可,实践中真正获得牌照的独立投资咨询机构很少,物以稀为贵,牌照价值就很高。”上述深圳证券基金投资咨询机构负责人表示。

《管理办法》一改注册资本的简单要求。具体来看,在财务指标上,要求证券基金投资咨询机构净资产不少于1亿,持股比例5%以上的股东为法人或者其他组织的,净资产不低于5000万元;控股股东为法人或者其他组织的,还应当最近3年连续盈利,净资产不低于5亿元;股东为自然人的,个人金融资产不低于3000万。

“国内资产管理牌照特别是公募基金管理公司、经纪类牌照甚至独立公募基金销售机构在2019年的征求意见稿都要求至少5000万的注册资本。所以这次在征求意见稿中要求咨询机构净资产不低于1亿、控股股东要求净资产不低于5亿等要求,这个要求与之前相比是大大提高了,这样做的结果是以上三个牌照的要求也基本上保持了一致。”某公募销售机构负责人进一步向第一财经记者表示。

这样的改动下,记者也梳理发现,一些早年间成立的证券投资咨询机构在财务指标上便无法满足最新的监管要求。很多早年间成立的证券投资咨询公司,最近几年来的生存状况并不好。

公开资料显示,截至2019年6月末,有证券投资咨询牌照的华讯投资净资产为1330.6万,单净资产这一条,华讯投资便不满足于最新的监管要求。

由于2018年度经审计的期末净资产为负,华讯投资从2019年4月30日开始被ST,证券简称从华讯投资变为了ST华讯。

另一家证券投资咨询机构深圳天信投资截至2017年上半年末的净资产为8459万,2018年4月,天信投资向股转系统申请终止挂牌。根据截至2017年上半年末的数据,净资产一项也不满足监管要求。

目前,同花顺、东方财富、益盟、指南针等属于头部机构,这类机构以投资咨询软件为主。

2019年6末,益盟股份归属于挂牌公司股东的净资产达23.3亿元。公司控股股东益盟数码持股比例27.8%,归属于益盟数码的净资产为6.48亿。

截至2019年上半年,指南针归属于挂牌公司股东的净资产为7.67亿,而2017年、2018年净利润分别为1.55亿和1.28亿。该公司的控股股东为广州展新通讯科技有限公司,持有本公司股份比例为47.58%。广州展新于2010年7月14日设立,注册资本4000万元。

第一财经记者也获悉,亦有证券投资咨询牌照机构在市场上寻觅合适买家。

“我这边有一个证券投资咨询的牌照是想出售的,对方业务不太开展的下去。”北京一位金融中介人士透露。

公募基金争议性问题释疑

与此同时,针对基金管理公司、私募资管子公司、相关基金销售机构参与证券基金投资咨询业务等此前存在的一些常见的争议性问题,也在《管理办法》中找到答案。

比如业内一个疑问是,基金管理公司及其私募资管子公司是否可以为非私募资产管理计划的其他资产管理产品, 例如银行理财产品、保险资管产品、信托计划提供投资顾问服务?

根据《管理办法》,业内人士的理解是,此规定中“资产管理产品”与《关于规范金融机构资产管理业务的指导意见》下的“资产管理产品”定义范围一致。“由此, 基金管理公司及专户子公司无需核准而可以提供投资顾问服务的资产管理产品将不限于私募资产管理计划, 也包括银、保、信的资产管理产品。”

同时,基金管理公司及专户子公司为非资产管理产品的第三方机构或个人提供证券投资顾问服务, 应当申请核准——而基金管理公司为QFII提供投资顾问服务, 即应属于此类情形。

值得一提的是,《管理办法》第十条提出了“一参一控”的规定,即“证券基金投资咨询机构股东以及股东的控股股东、实际控制人参股证券基金投资咨询机构的数量不得超过2家, 其中控制证券基金投资咨询机构的数量不得超过1家。中国证监会另有规定的情形除外。”

通力律师事务所律师认为,但对于基金管理公司而言, 除个人发起设立的基金管理公司外,控股股东或主要股东一般都具有金融机构背景,包括基本都具有投资咨询业务资格的证券公司, 以及按照《办法》规定可以申请证券基金投资咨询业务资格的商业银行、信托公司和保险机构, 加之基金管理公司设立的子公司本身也具有开展投资证券基金投资咨询业务的需求甚至已经开展业务。

“因此就基金管理公司、控股股东、子公司三类关联机构而言, 如果也适用‘一参一控’原则, 只要有一家公司从事证券基金投资咨询业务, 其他具有控股关系的关联机构将不能从事证券基金投资咨询业务,这方面的监管要求非常严格,对相关机构是一个考验。”该律师认为。

“对于‘一参一控’的适用范围或者‘中国证监会另有规定的情形’是否可以排除包括金融机构相互出资、交叉持股较为典型的基金管理公司等机构, 还有待观察《办法》正式文件或者证监会其他规定中是否会进行调整。”该律师进一步表示。